به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از روزنامه فرهیختگان؛در روزهای گذشته نرخ ارز در بازار آزاد در معاملات غیررسمی برای مدتی حتی از کانال ۳۶ هزار تومان نیز فراتر رفت. نرخ توافقی نیز در این مدت به حولوحوش ۳۴ هزار و ۷۷۳ تومان رسید. در ادامه بازارسازی ارزی که با هماهنگی بانک مرکزی در حال انجام است با اقدامات مختلف از جمله اجرای سامانه برخط بازار متشکل ارزی توانست روند رشد عجیب نرخ دلار را تاحدودی کُند کند. اتفاقات مهمی در جهش نرخ ارز روزهای اخیر نقش داشته که در ادامه ب آنها اشاره میشود. اما پاسخ بانک مرکزی به افزایش قابل توجه نرخ ارز با چند ابزار بوده است. اجرای سامانه برخط بازار متشکل ارزی، ورود بخش خصوصی در ضرب و عرضه سکه با نظارت بانک مرکزی، عرضه گواهی سکه بهار آزادی از هفته آینده و توقف لایحه دولت درخصوص مالیات بر سود سپردههای اشخاص حقوقی از دیگر برنامههای بانک مرکزی برای مدیریت همزمان بازار ارز و طلا است. همچنین بانک مرکزی دیروز اعلام کرد در کنار صرافیها، متقاضیان برای دریافت ارز میتوانند به شعب منتخب چهار بانک ملی ایران، صادرات، ملت و تجارت مراجعه کنند.

۵ عامل افزایش نرخ ارز

کارشناسان و فعالان اقتصادی ۵ مولفه را در جهش این روزهای نرخ ارز موثر میدانند. ۱- افزایش نااطمینانی ناشی از اتفاقات سیاسی-امنیتی اخیر در کشور، ۲- کاهش سیگنالهای مثبت از مذاکرات، ۳- تشدید خروج پول از بازار سرمایه و مسکن، ۴- تشدید انتظارات تورمی، ۵- کاهش عرضه از سوی صرافیها.

تبعات شوک اغتشاشات

در روزهای اخیر تحلیلگران بازار ارز در تحلیل اتفاقات اخیر این بازار، کمتر به موضوع شوک ناشی از اغتشاشات اخیر پرداختهاند. نگاهی به تجربههای پیشین نشان میدهد اغتشاشات گرچه به خودی خود نمیتواند در افزایش نرخ ارز موثر باشد، اما ۱- با نااطمینانی که ایجاد میکند و ۲- با اتفاقاتی که در مسیرهای ارزی ایران رخ میدهد، مجموع این دو به بازار ارز ایران شوک وارد میکند.

درخصوص نااطمینانی ناشی از اغتشاشات اخیر نگاهی به تحولات خالص حساب سرمایه طی سالهای ۱۳۵۷ تا ۱۴۰۰ نشان میدهد بیشترین واکنش خالص حساب سرمایه که بهعنوان نماینده خروج سرمایه نیز است، در سالهایی رخ داده که اتفاقات سیاسی و امنیتی در کشور رخ داده است. بهطوریکه بیشترین خروج سرمایه در کشور در سالهای ۱۳۸۸، ۱۳۸۹ و ۱۳۹۰ بوده و پس از آن نیز بالاترین خروج سرمایه در سالهای ۱۳۹۶ و ۱۳۹۷ رخ داده است. اما نکته قابلتأمل اینکه طی دوره ۱۳۵۷ تا ۱۴۰۰ مقاطع دیگر نیز که بالاترین خروج سرمایه در آنها رخ داده، سال ۱۳۵۷، سال ۱۳۶۱ و سال ۱۳۷۸ بوده است.

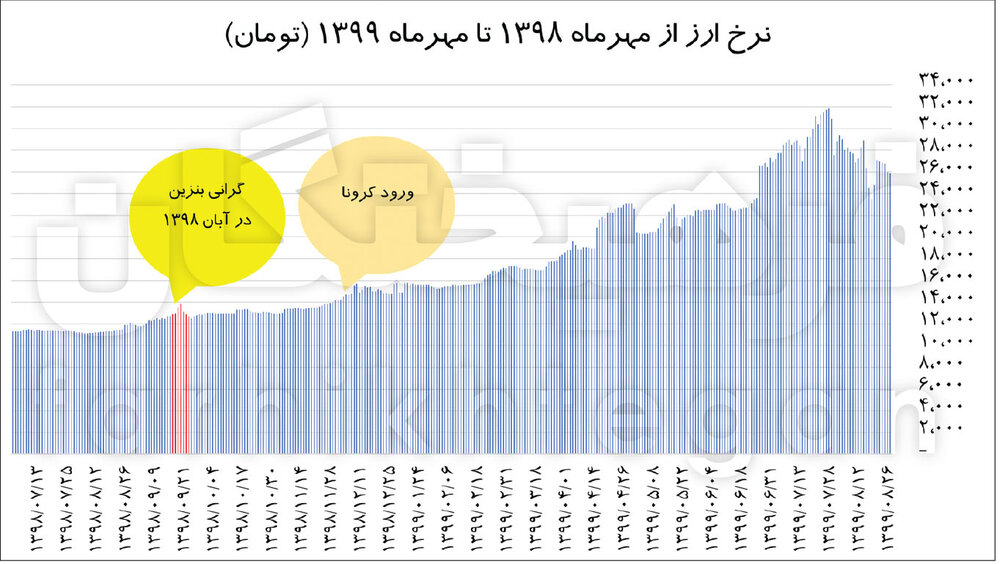

درمورد نقش عوامل سیاسی و امنیتی در جهش نرخ ارز، این بخش از اظهارات عبدالناصر همتی، رئیس اسبق بانک مرکزی ایران نیز بسیار قابلتأمل است. وی در گفتوگویی با اشاره به نقش اتفاقات امنیتی پس از آبان ۱۳۹۸ میگوید: «در پایان سال ۹۸ و در سال ۹۹ مشکلاتی در بازار ارز پیش آمد که مدیریت بازار ارز را با دشواری همراه کرد. یکی بحث گران شدن نرخ بنزین و دیگری رفتن اسم ایران به لیست سیاه FATF بود. در سال ۹۸ مشکل از افزایش نرخ بنزین شروع شد و با افزایش قیمت بنزین به نرخ ارز شوک وارد شد، اواخر همان سال نیز مباحث مرتبط با افایتیاف و ورود به لیست سیاه بهعنوان شوکهای سیاسی و روانی بر بازار ارز تاثیرگذار بود و لذا بعضا فشارها و عوامل سیاسی و بیرونی کار را از دست ما خارج کرد. من که توانستم نرخ ارز را برای یکسال ۱۱ تا ۱۳ هزار تومان حفظ کنم با نرخ ۱۵ هزار تومان مواجه شدم.» همتی در بخشی از اظهارات خود میگوید: «بخشی از افزایش نرخ ارز در نیمهدوم سال ۱۳۹۸ به عوامل سیاسی و امنیتی برمیگردد؛ به افرادی که با نرخهای خارج از ایران، قصد برهم زدن بازار ارز را داشتند.» اما نگاهی به تحولات نرخ دلار از مردادماه سال ۱۳۹۷ زمانی که همتی سکان بانک مرکزی را برعهده گرفت تا مهرماه سال ۱۳۹۷ نشان میدهد در مقطعی نرخ ارز تا ۲۰ هزار تومان پیش رفت، اما بانک مرکزی با اقداماتی توانست این نرخ را با کمترین تزریق فیزیکی ارز حتی به ۱۰ هزار و ۵۰۰ تومان نیز برگرداند. این نرخ تا ۲۳ آبان ۱۳۹۸ حول و حوش ۱۱ هزار و ۵۰۰ تومان در نوسان بود، اما آنطور که در نمودار آمده، با گرانی بنزین و اتفاقات امنیتی پس از آن، این نرخ جهش خود را شروع کرده و تا اواخر اسفند ۹۸ به ۱۴ هزار و ۵۰۰ تومان و تا مهرماه ۱۳۹۹ به ۳۱ هزار تومان نیز رسید. گرچه سهم همه آن اتفاقاتی که عبدالناصر همتی آنها را توضیح میدهد در این اتفاق نقش داشته و محدودیتهای کرونایی نیز به مشکلات موجود افزود، اما آنطور که رئیس اسبق بانک مرکزی اعلام میکند اتفاقات امنیتی در کشور و به دنبال آن دخالتهای خارجی برای برهمزدن جو روانی در بازار ارز نیز نقش و سهم خود را دارد.

درخصوص مسیرهای ارزی، افزایش قابل توجه نرخ دلار هرات و سلیمانیه و افزایش نرخ حواله درهم همواره بر انتظارات صعودی دلار در تهران میافزاید.

کاهش عرضه از سوی صرافیها

یکی از دلایلی که اثر کوتاهمدت و البته پرقدرت بر بازار ارز در روزهای اخیر داشته، توقف عرضه از سوی صرافان است. در این خصوص یک مقام مسئول در بازار متشکل ارزی به تسنیم میگوید: «همزمان با راهاندازی سامانه برخط بازار متشکل ارزی، برخی صرافها فروش ارز به مراجعان حضوری را متوقف کرده بودند که همین امر باعث نوساناتی در قیمت شد؛ صرافها به مراجعان حضوری هم باید ارز بفروشند.» توکلی میگوید: «از آنجایی که امروز روز نخست آغاز بهکار سامانه برخط بازار متشکل ارزی بود، مشکلی در فرآیند توزیع بهوجود آمد که با ورود سریع بانک مرکزی و بازار متشکل ارزی، مشکل تا حدودی رفع شد.»

مدیر داخلی بازار متشکل ارزی با اشاره به سیاستهای متفاوت بازارساز برای مدیریت نوسانات اخیر ارزی، میگوید: «یکی از اقدامات مهم بانک مرکزی برای پدیده صف، راهاندازی سامانه برخط بود، البته کنار این سیاست، عرضه اوراق گواهی سکه نیز میتواند کمک خیلی خوبی به بازار کند. مردم میتوانند برای مدیریت ریسک و نقدینگی خود از اوراق گواهی سکه استفاده کنند.»

آنطورکه این مسئول بانک مرکزی میگوید با توجه به فرآیند توزیع ارز از طریق سامانه برخط بازار متشکل ارز ایران، تقاضای خرید ارز در روزهای آتی با آرامش و رعایت حال متقاضیان مدیریت میشود و تمام توان صرافان در این فرآیند مشارکت داده میشوند تا با کمک به عرضه بیشتر، بهتر و سهلتر، آرامش به بازار بازگردد. اما در سمت دیگر نرخ ارز توافقی نیز به ۳۴ هزار و ۸۰۰ تومان رسیده که برخی فعالان اقتصادی میگویند این موضوع جذابیت را برای عرضه بیشتر خواهد کرد.

یکی از فعالان اقتصادی درخصوص اتفاقات اخیر بازار ارز میگوید: «با حجم انبوهی از تقاضاهای اشخاص حقیقی و حقوقی در بازار ارز روبهرو هستیم، اما در روزهای اخیر این تقاضا از سوی صرافیها پاسخ داده نشد و انگار بازار منتظر نرخهای بالاتر است.» وی میگوید: «اگر بانک مرکزی بتواند در روزهای آتی آرامش را در بازار ایجاد کند، بازگشت به نرخهای حول و حوش زیر ۳۳ هزار تومان میتواند این نرخ را برای مدت زیادی تثبیت کند.»

کاهش سیگنالهای مثبت از مذاکرات

گرچه میزان حساسیت بازار ارز و سایر شاخصهای اقتصاد کلان ایران طی یکسال اخیر با گره نزدن اقتصاد به برجام و تصمیمات آمریکا از سوی دولت سیزدهم کمتر از دولت روحانی شده، اما بههرحال طی هفتههای اخیر با کاهش ارسال سیگنالهای مثبت از مذاکرات، چشمانداز فعالان اقتصادی و افراد عادی نسبت به ایجاد گشایشهای خارجی کمتر شده و این موضوع بهنوعی در افزایش نااطمینانی تاثیر داشته و این نااطمینانی در تحولات بازار ارز و تقاضای ارز موثر بوده است. در سویی دیگر طی ماههای اخیر خروج پول از بازار سرمایه و رکود در بازار مسکن نیز توانسته بخشی از سرمایههای سرگردان را روانه بازار ارز و سکه و طلا کند.

انتظارات تورمی در سقف تاریخی ۲ساله

یکی از دلایلی که کارشناسان اقتصادی برای توضیح جهش اخیر نرخ ارز عنوان میکنند، تشدید انتظارات تورمی است. این تشدید انتظارات از مسیرهای گوناگون اتفاق میافتد. اما برای توضیح آن ابتدا لازم است با یک مقدمه وارد موضوع شویم. تحولات اقتصادی و در معنای گستردهتر سیاستهای اقتصادی از عوامل مختلفی متاثر میشوند. بهبود عملکرد سیاستگذاری نیازمند هماهنگی و همنوایی همه عوامل موثر بر فرآیند سیاستگذاری است. کارشناسان اقتصادی معتقدند در یک دستهبندی عوامل مختلف موثر بر فرآیند اثرگذاری یک سیاست را میتوان به دو دسته عوامل «تکنیکی و درونزا» و «عوامل رفتاری و برونزا» تقسیم کرد. منظور از عوامل تکنیکی و درونزا تمام عواملی است که مکانیسم اجرای سیاست را تحتتاثیر قرار میدهند. بهعنوان مثال اگر سیاستگذار به منظور مهار تورم، نرخ ارز را کنترل کند، سیاست یک میزان اثربخشی دارد و اگر به همین هدف، پایه پولی را مهار کند، اثربخشی دیگری نصیب سیاستگذار خواهد شد. اما درکنار عوامل تکنیکی، لازم است سیاست مورد هدف از سوی عموم جامعه یا سایر بازیگران فعال در اقتصاد باورپذیر باشد. به این میزان باورپذیری سیاست از سوی جامعه انتظارات گفته میشود که در زمره گروه عوامل رفتاری و برونزا قرار میگیرد.

برای بررسی انتظارات تورمی اقتصاددانان از شاخصهای مختلفی استفاده میکنند. یکی از آنها حجم پول است. قبل از اینکه به بررسی این موضوع بپردازیم ضروری است توضیح دهیم برای سنجش میزان موفقیت سیاستهای پولی و مالی دولت، مهمترین و در دسترسترین شاخصها، پایه پولی و نقدینگی است که از اینها تحتعنوان کلهای پولی یاد میشود. تغییرات این دو بنا بر شرایطی میتواند هستههای تورمساز کشور باشد. کارشناسان اقتصادی معتقدند زمانی احتمال تورمزایی از مسیر نقدینگی بالا میرود که سهم بخش پول افزایش قابلتوجهی داشته باشد.

بسیاری از اقتصاددانان معتقدند زمانی که حجم پول زیاد میشود این نشانهای از رشد انتظارات تورمی در حال است. بهعبارت دیگر انتظارات تورمی آنقدر بالا بوده که صاحبان دارایی به ریالی کردن آن تن دادهاند و این موضوع همان افزایش انتظارات تورمی در کشور است. در این خصوص نگاهی به وضعیت نقدینگی و پایه پولی نشان میدهد نرخ رشد نقدینگی (۱۲ماهه) از ۴۰.۵ درصد در پایان شهریور پارسال به ۳۵ درصد در پایان شهریور ۱۴۰۱ کاهش یافته و رشد پایه پولی در ۱۲ماهه منتهی به شهریور سال ۱۴۰۱ هم ۳۳.۱ درصد بوده است. این درحالی است که نرخ رشد پایه پولی در پایان شهریور ۱۴۰۰ رقم ۳۹.۵ درصد را ثبت کرده بود.

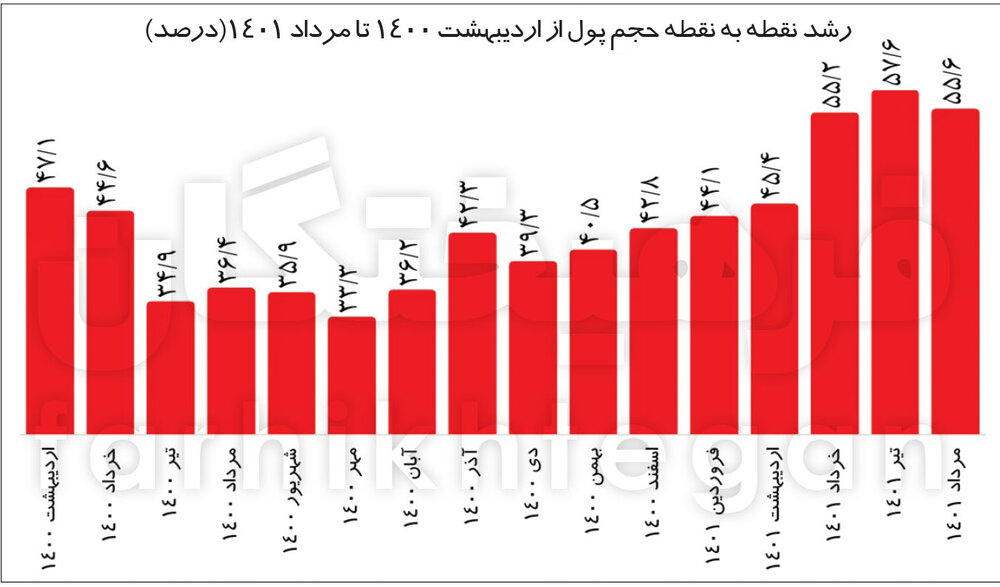

گرچه رشد نقدینگی و پایه پولی نسبت به سال گذشته کاهشی است اما نگاهی به نرخ رشد پول که درکنار شبهپول یکی از دو اجزای نقدینگی است و نشان میدهد رشد یکساله پول در مرداد امسال نسبت به مرداد ۱۴۰۰ حدود ۵۵.۶ درصد بوده است. این میزان در مردادسال ۱۴۰۰ حدود ۳۶.۴ درصد و در شهریور سال گذشته حدود ۳۵.۹ درصد بوده است.

همچنین دیگر شاخص مهم، سهم پول از کل نقدینگی است. طبق آمارهای بانک مرکزی ایران، حجم نقدینگی تا مرداد امسال به ۵۴۰۲ هزار میلیارد تومان رسیده که از این مقدار، حدود ۱۲۱۶ هزار میلیارد تومان آن پول، و ۴۱۸۵ هزار میلیارد تومان آن نیز شبهپول است. بهعبارتی در مردادماه از کل نقدینگی، حدود ۲۲.۵ درصد آن مربوط به پول و ۷۷.۵ درصد آن شبهپول بوده است. اما در مرداد سال گذشته حجم پول ۷۸۱ هزار میلیارد تومان و سهم آن از کل نقدینگی نیز ۱۹.۹ درصد بوده است. لازم بهذکر است رشد نقطهبهنقطه پول بالاترین نرخ رشد در ۱۷ ماه است. همچنین سهم ۲۲.۵ درصدی پول از کل نقدینگی در مردادماه ۱۴۰۱، بالاترین نرخ آن از سال ۱۳۹۳ تاکنون است.

چهارچوب مهار جهش نرخ ارز

پرواضح است مهار جهش نرخ ارز باید با ابزارهای متناسب آن باشد. برخی کارشناسان معتقدند با تحولات پولی کشور طی یکسال اخیر، افزایش جزئی نرخ ارز امر طبیعی است اما جهش اخیر با روند طبیعی و نرخ تعادلی نرخ ارز تفاوت ماهیتی دارد. این اتفاق اخیر دلایل مختلفی دارد که سعی شد در موارد پیش به آنها اشاره شود. بخشی از پیشنهادها برای مدیریت بازار ارز از دل همان دلایل افزایش نرخ ارز برمیآید. یکی از آنها، مدیریت انتظارات تورمی است. راهکار مدیریت انتظارات تورمی، تمرکز همزمان بر سهعامل «نوسانزدایی از صحنه اقتصاد»، «گفتوگو و توضیح سیاست» و «پایبندی به تعهدات» است. پایبندی به تعهدات زمینه را برای باورپذیری سیاستهای بعدی سیاستگذار فراهم میکند. دو عامل دیگر نیز باعث میشوند امکانسنجی اجرای سیاست از سوی جامعه پذیرفته شود. در این خصوص افزایش سهم پول از اجزا نقدینگی؛ اتفاقات امنیتی و اغتشاشات اخیر و همزمان با آن کاهش سیگنالهای مثبت از مذاکرات برجامی در افزایش انتظارات تورمی موثر بوده است. طبیعی است پاسخ به آنها چیزی از جنس خودشان را میطلبد. ایجاد آرامش در بازار ارز و موفقیت سیاستهای پولی دولت در این اتفاق موثر است اما بخشی دیگر از پیشنهادها عمدتا مربوط به بسته فنی بانک مرکزی است. درخصوص نقش موثر بانک مرکزی در کنترل بازار ارز؛ اقتصاددانان معتقدند اگر این ابزارها خوب طراحی شوند، نقش کنترلی بینظیری میتوانند داشته باشند. برای مثال مجید شاکری، اقتصاددان در توییتر خود درخصوص موفقیت بانک مرکزی در تابستان ۱۳۹۷ که منجر به کاهش نرخ ارز از محدوده ۲۰ هزار تومان به ۱۰ هزار و ۵۰۰ تومان بود مینویسد: «در تابستان ٩٧ بهنظر میرسید همهچیز بهسمت سیاهی مطلق میرود. بخشی از تحریمها بازگشته بود و بخش دیگری تا ١٣ آبان برمیگشت. شرکتهای اروپایی بهتعجیل ایران را ترک میکردند. قیمت دلار تهران، مثل راکت بالا میرفت و شبکه مداخله بانک مرکزی هم با زنجیرهای از دستگیریها متوقف شده بود. یک بسته اصلاح سیاستی در بانک مرکزی اجرا شد که شامل تغییر نحوه حضور بانک در مکانیسم قیمتگذاری و بازگشت بانک به بازار آزاد و روابط عمومی آن بود. نتیجه این بسته یک سقوط آزاد نرخ ارز از حدود ٢٠ هزار تومان به ١٠٥٠٠ تومان بود، بدون آنکه به معنای قدیم ارزپاشی شده باشد.»

اما برخی کارشناسان نیز با انتقاد از سیاست تخصیص رانت ارزی با کارتهای ملی نیز میگویند این مابهالتفاوت قیمت موجبشده عدهای سودجو با فریب مردم عادی و با استفاده از سهمیه سالانه دوهزار دلار ارز آنها، سود عجیبی به جیب بزنند و از محل کارت ملی هر فرد، حدود سه تا چهارمیلیون تومان سود بادآورده بهدست آورند. آنها میگویند فروش سهمیهای ارز با کارت ملی بههیچوجه در این شرایط منطقی نیست و ضرورت دارد بانک مرکزی، هرچه سریعتر عرضه ارز با کارت ملی را متوقف کند، زیرا با افزایش زیاد فاصله ارز توافقی و ارز غیررسمی، درواقع مشوقی برای سودجویان ایجاد میشود که با ایجاد تقاضاهای کاذب، نوسانات ارزی ایجاد کنند.

سیدکمال سیدعلی، معاون اسبق ارزی بانک مرکزی در گفتوگو با «فرهیختگان» با انتقاد از سیاست تخصیص ارز به کارت ملی میگوید جای تعجب است که در شرایط جنگ اقتصادی، برای مصارف غیرضروری و صرفا سفتهبازی، دوهزار دلار ارز تخصیص میدهیم. این تخصیص ارز شاید حدود ۱۰ درصد و حتی بیشتر از مصارف ارزی ما باشد. لازم است بانک مرکزی درکنار سیاستهای مدیریت بازار ارز، به این توزیع رانت نیز پایان دهد.

اما در سوی دیگر، با اتفاقاتی که در روزهای اخیر و بهویژه روز گذشته در بازار ارز رخ داد، بانک مرکزی نیز بیتفاوت نبوده و از بسته مدیریتی خود رونمایی کرده است. این بسته شامل آغاز عرضه ارز از طریق سامانه برخط بازار متشکل ارزی است. براساس بخشنامه بانک مرکزی، تمامی صرافیهای عضو بازار متشکل ارزی موظف به عرضه ارز از طریق سامانه برخط بازار متشکل ارزی شدند. این بانک با صدور بخشنامهای اعلام کرد: «بهمنظور تسهیل فروش ارز به مردم و جلوگیری از اتلاف وقت متقاضیان خرید ارز و پیرو اطلاعیههای بازار متشکل معاملات ارزی، از روز شنبه صرافیهای عضو بازار متشکل معاملات ارزی، باید متقاضیانی را که از طریق سامانه برخط بازار غیرمتشکل معاملات ارزی معرفی شدهاند در اولویت فروش ارز قرار دهند و متعهد به ارائه خدمت در زمان مقرر باشند. ورود بخش خصوصی در ضرب و عرضه سکه با نظارت بانک مرکزی، عرضه گواهی سکه بهار آزادی از هفته آینده و توقف لایحه دولت درخصوص مالیات بر سود سپردههای اشخاص حقوقی از دیگر برنامههای بانک مرکزی برای مدیریت بازار ارز است.»

نظر شما